La inversión pasiva está ganando cada vez más adeptos. Esta estrategia consiste en imitar el comportamiento del índice, en la creencia de que intentar hacerlo mejor suele resultar más complicado (y más caro). A la hora de apostar por la gestión pasiva el inversor particular cuenta con dos grandes opciones: los fondos indexados y los ETF. Veamos los pros y contras de cada uno.

Qué es un ETF

ETF son las siglas de Exchange Traded Fund o, en otras palabras, fondos cotizados en bolsa. Como su nombre indica se trata de fondos de inversión que se negocian en los mercados regulados, algo así como un híbrido entre un fondo y una acción.

Generalmente, el propósito de los ETF es imitar el comportamiento de un índice, ya sea de acciones o de renta fija. Y para ello cuenta con dos grandes estrategias: la réplica física y la réplica sintética. Cada una tiene sus pros y contras, como te explicamos en este post.

El origen de este tipo de productos data de principios de los años 90. La Bolsa de Toronto quiso satisfacer así la demanda de los inversores que querían acceder a cestas de acciones de manera sencilla y directa, sin tener que recurrir a los fondos de inversión tradicionales o a los mercados de derivados. A Europa llegaron en el año 2000 y a España, en 2006.

Ventajas de un ETF

El hecho de que los ETF coticen en bolsa les proporciona su principal ventaja y es que el inversor puede comprarlos y venderlos a tiempo real dentro del periodo de negociación del mercado (por ejemplo, en la bolsa española, de 9:00 a 17:30). Por tanto, es un producto que está dotado de una gran liquidez.

Además, el inversor conoce el precio de la participación en el momento exacto de dar la orden de compra, cosa que no sucede con los fondos de inversión tradicionales.

Por otro lado, al negociarse como las acciones permiten realizar una variedad de órdenes diferentes (órdenes limitadas, stop loss, etcétera).

Finalmente, permiten varias estrategias:

– Directa: Imita el comportamiento del índice. El objetivo es subir (o bajar) en la misma medida que el índice lo haga.

– Inversa: Imita el comportamiento del índice, pero al revés. Si el índice baja, el ETF sube en la misma medida. Y viceversa. Este tipo de productos está indicado para inversores que tienen una visión bajista del mercado.

– Apalancada: Reproduce el comportamiento del índice de manera amplificada. Cuando el índice sube, el ETF apalancado sube el doble o el triple (en función del producto). Ojo, porque si el índice baja, el producto amplifica de la misma forma la caída.

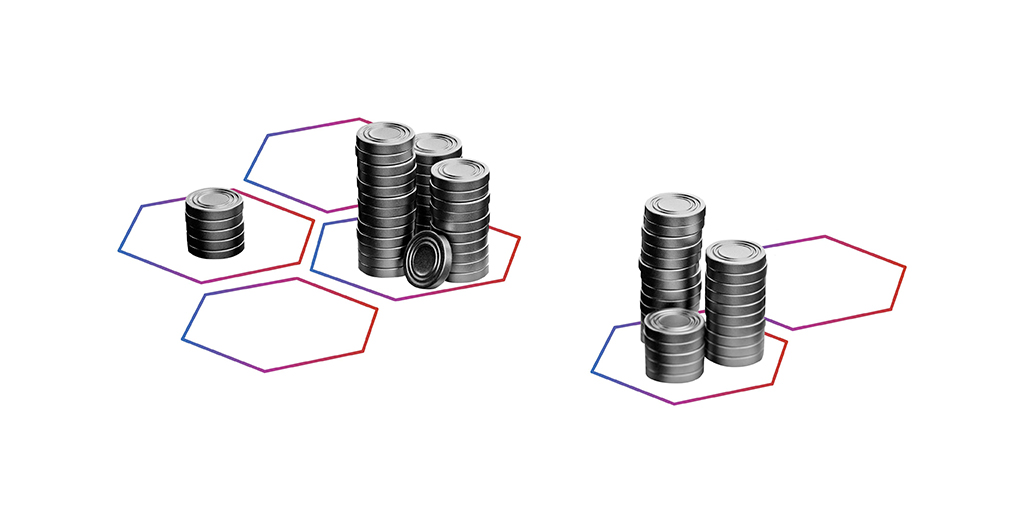

ETF versus fondos indexados

El gran competidor de un ETF en la cartera de un inversor particular es el fondo indexado. Este último no cotiza en bolsa, por lo que no puede negociarse a tiempo real. En su lugar ofrecen liquidez diaria.

Sin embargo, los fondos indexados cuentan con una ventaja muy importante: la fiscalidad. Y es que al tratarse de fondos de inversión, los indexados permiten traspasar el capital de un producto a otro sin tener que tributar por el camino. El inversor sólo paga impuestos cuando reembolsa de forma definitiva.

Los ETF a pesar de ser fondos son una excepción a esta ventaja fiscal. Por tanto, si quieres llevar tu dinero de un ETF a otro no te quedará más remedio que vender el primero (y pagar los correspondientes impuestos) y comprar el segundo.

Esta diferencia en la fiscalidad de unos y otros puede hacerse especialmente notoria en aquellas carteras con una relativa rotación en la que el inversor decide pasar de un producto a otro con una cierta frecuencia. Por ejemplo, para ajustar el asset allocation o actualizar su visión de mercado.

Otro de los inconvenientes de los ETF son los costes de transacción. Los brókeres suelen cobrar por el mantenimiento y/o la compraventa de los mismos.

En cambio, los fondos indexados no llevan aparejados estos costes o, al menos, no necesariamente. Todo depende de la entidad donde los adquieras.