Uno de los grandes axiomas del mundo de la inversión es que la bolsa siempre sube en el largo plazo. Sin embargo, los vaivenes que han experimentado los mercados en los últimos años han hecho tambalear la fe de algunos inversores. ¿Podemos confiar en que la bolsa tiende a subir? La respuesta rápida es que sí. O que, al menos, las estadísticas así lo demuestran.

En el estudio Credit Suisse Global Investment Returns Yearbook 2021, el banco suizo analiza el comportamiento de los distintos tipos de activos desde 1900 hasta nuestros días. Y la conclusión es que, desde esa fecha, la renta variable bate a los bonos y al efectivo en los 21 países analizados (incluyendo España).

De este modo, si se tiene en cuenta la rentabilidad real (es decir descontado el efecto de la inflación), la renta variable ha ofrecido un retorno anualizado del 5,3%, frente al 2,1% de los bonos y el 0,8% de la liquidez a nivel global.

Este resultado es coherente con la apreciación general de que rentabilidad y riesgo van de la mano, ya que la bolsa es el activo más rentable y también el de más riesgo en el largo plazo, al igual que los bonos implican un mayor grado de rentabilidad/riesgo con respecto al efectivo.

Además, el liderazgo de la bolsa también se deja notar si se compara con el oro. Así, según un estudio de Jeremy Siegel, profesor de finanzas en la Wharton School, la renta variable generó un retorno anualizado del 6,6% entre 1802 y 2012, frente al 3,6% de la renta fija, el 2,7% de los bonos del Tesoro y el 0,7% del oro.

El caso español

La prima de rentabilidad de la bolsa frente a otros tipos de activos es más acusada en unos países que en otros. Así, en países como Estados Unidos, Alemania y Japón la prima supera el 4% anualizado desde el año 1900, mientras que en España esta prima ha sido más reducida desde una perspectiva histórica (ronda el 1,5%).

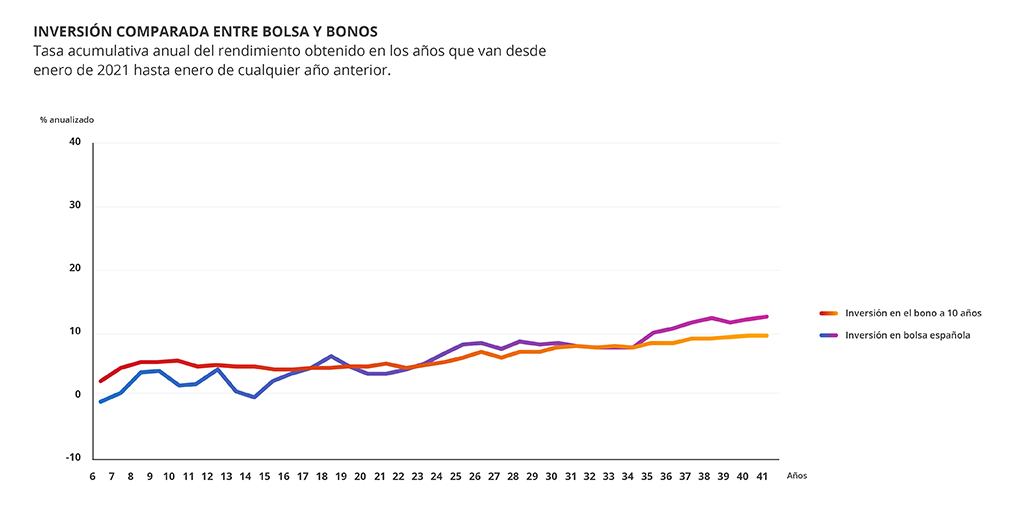

No obstante, aún así, la bolsa nacional ha constituido la opción más rentable frente a la deuda pública española. De hecho, si se analiza una inversión en el bono español a 10 años y otra en bolsa de los últimos 41 años (desde enero de 1980 hasta enero de 2021), la tasa acumulativa anual del rendimiento de los bonos sería del 9,68% y la de la bolsa española (Índice General de la Bolsa de Madrid), del 12,64%, es decir 2,96 puntos porcentuales más de rendimiento promedio por año, según datos de BME.

Alternativamente, una inversión mantenida durante todo este tiempo en un depósito a corto plazo (1 año o menos) habría conseguido un rendimiento del 6,40% en tasa acumulativa anual con lo que la inversión en bolsa estaría doblando cada año en promedio el rendimiento de un depósito a corto plazo renovado cada año.

Los mercados emergentes

La bolsa también ha demostrado ser el activo más rentable en el largo plazo en los mercados emergentes. No obstante, el estudio de Credit Suisse explica que estos mercados no siempre constituyen El Dorado que muchos inversores creen.

Si se analiza su evolución desde 1900, suben un 6,8% frente al 8,4% que repuntan los desarrollados, en términos anualizados. Esto se explica sobre todo por la importante crisis que experimentaron en la década de los 40. A partir de 1960 las tornas se invierten y las bolsas emergentes suben un 11,2% en términos anualizados, frente al 9,5% de los desarrollados.

No obstante, está claro que la evolución de la renta variable emergente no está en consonancia con el fuerte crecimiento económico que caracteriza a estos países. Como botón de muestra, el caso chino. El PIB del gigante asiático ha crecido a ritmos sin precedentes (la media es del 9% anual en las últimas tres décadas) y, aún así, el comportamiento de su mercado bursátil se ha situado en línea con el experimentado por las bolsas desarrolladas.

Y es que, según los expertos, las compañías emergentes ya descuentan en sus valoraciones el fuerte crecimiento en términos macroeconómicos. La única forma de aprovechar este crecimiento es anticipar qué país en concreto va a ser el próximo en pisar el acelerador. Una apuesta que resultó muy jugosa para los inversores que apostaron por mercados como Hong Kong (que de hecho pasó a convertirse en mercado desarrollado), Corea y Taiwán, pero que tuvo su lado negativo en países como Argentina, Nigeria o Venezuela