En estos días de caídas bursátiles muchos inversores nos hacemos la misma pregunta. ¿Debería vender mi inversión, y volver a invertir cuando el horizonte esté más despejado? ¿Vender o mantener?

Aunque para algunos inversores con talento o suerte excepcional puede ser buena idea, para la mayor parte de nosotros es mejor seguir invertido. El porqué se puede dividir en dos partes:

1) En primer lugar, es necesario definir bien qué condiciones deben darse para que volvamos a comprar. Aunque parezca atractiva la idea de esperar a que las cosas estén más claras, la realidad es que si no definimos bien las condiciones para volver a comprar, siempre vamos a encontrar motivos para posponer la compra. Si la bolsa sigue bajando porque «no quiero entrar y perder», y si empieza a subir porque «ahora que acaba de subir estaré comprando caro».

Ambos temores son válidos, pero pueden acabar empujándonos a tener nuestro patrimonio en efectivo mucho más tiempo de lo recomendado. En consecuencia, si se decide vender, lo ideal es definir bien qué es lo que tiene que pasar para volver a comprar.

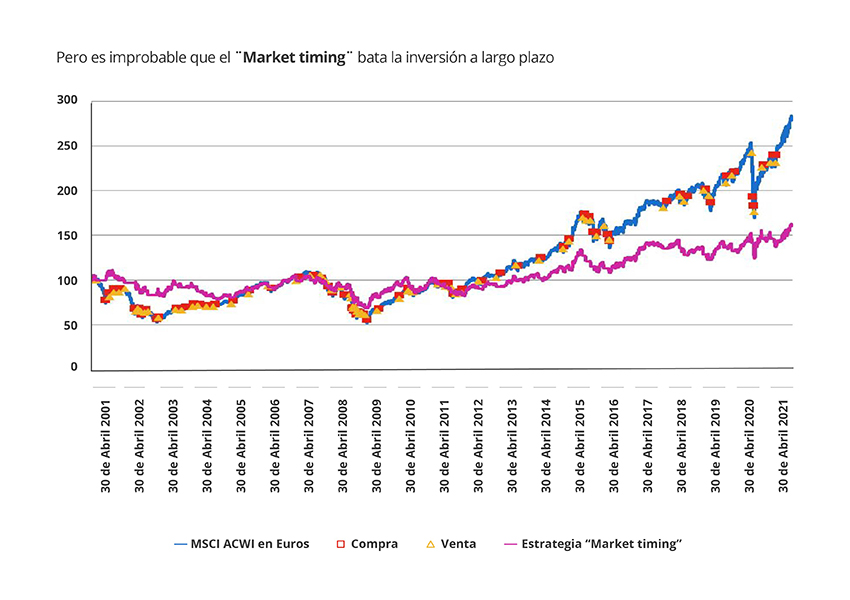

2) En segundo lugar, aun cuando se definen bien las condiciones para volver a comprar, es poco probable que nuestra estrategia de «market timing» acabe batiendo al mercado.

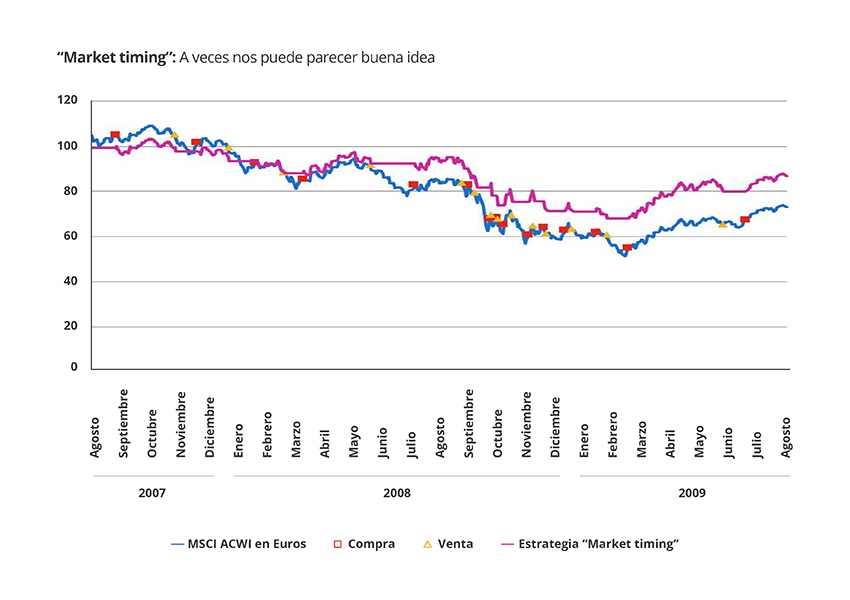

Para comprobarlo, podemos escoger una estrategia sistemática, definida de antemano, para lidiar con periodos de turbulencia bursátil. Dejamos de lado las emociones y las percepciones, vamos a comprar y vender siempre usando la misma lógica:

– Vendemos cuando el mercado ha caído un 5% desde el punto más alto desde la última compra (5% por debajo del máximo local).

– Compramos otra vez cuando el mercado ha subido un 5% desde el punto más bajo desde la última venta (5% por encima del mínimo local).

Esta estrategia se podría implementar usando «limit orders», pero requeriría un ajuste frecuente de dichas órdenes. Hemos usado simplificaciones que, de no haberlas hecho, redundarían en un peor resultado de la estrategia de «market timing»:

– No hay coste por el reajuste de las «limit orders».

– No hay costes de transacción.

– No hay impuestos. En realidad, la compra/venta frecuente es una peor estrategia desde el punto de vista fiscal. Alternativamente, si se hace un traspaso a un fondo monetario en vez de una venta (para poder beneficiarse del diferimiento fiscal inherente a los fondos), habría que tener en cuenta que hoy en día los fondos monetarios sufren tipos de interés negativos.

Aunque en algunos periodos la estrategia sistemática de «market timing» parece dar buenos resultados, la realidad es que a largo plazo quedarse invertido suele ser la mejor estrategia, además de la más sencilla. De hecho, cambiar los parámetros de la estrategia sistemática de «market timing», por ejemplo a -10% / +10% en vez de -5%/+5%, no suele afectar los resultados de modo cualitativo: el inversor a largo plazo obtiene mejores rentabilidades que el inversor que hace compras/ventas frecuentes.

Dicho esto, es posible que exista una combinación específica de porcentaje que hubiera funcionado históricamente, es decir, en vez del -5%/+5% para determinar ventas y compras, usar otras cifras. Sin embargo, el hecho que una estrategia concreta de «market timing» pueda haber funcionado en el pasado no nos garantiza que funcione de nuevo en el futuro, puesto que es difícil que las condiciones de mercado históricas se repitan exactamente en el futuro.

En consecuencia, a la pregunta «¿me quedo invertido, o vendo y ya volveré a entrar?», la respuesta adecuada para la mayor parte de nosotros es «me quedo invertido, obtendré mejores resultados y además es menos trabajo».