Invertir tu dinero es como plantar un huerto. Si lo haces bien es muy posible que con una sola semilla obtengas una planta que dé fruto. Ahora bien, es imprescindible saber esperar. Y ser paciente con las inclemencias meteorológicas (o las turbulencias del mercado) con las que nos podamos encontrar en el corto plazo.

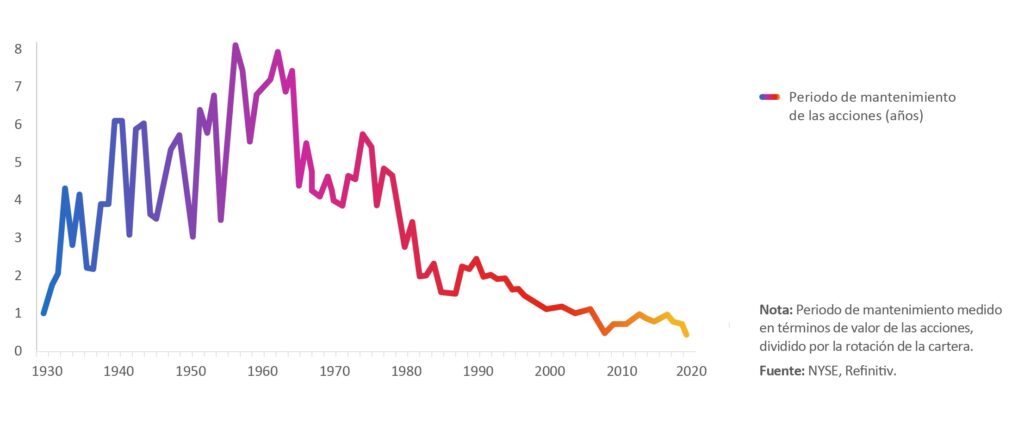

Para que la inversión funcione es necesario darle tiempo, ya que en función del activo elegido y de las circunstancias que se estén dando en el mercado, los resultados deseados pueden tardar en producirse. El problema es que la mayoría de los inversores carece de paciencia. No siempre ha sido así. En los años 60 la gente se quedaba más de seis años con una acción. Hoy en día, menos de medio año.

Impaciencia inversora

El hecho de no apostar por el largo plazo puede ser muy perjudicial a la hora de conseguir tus objetivos financieros. Te explicamos por qué:

Tiempo y volatilidad

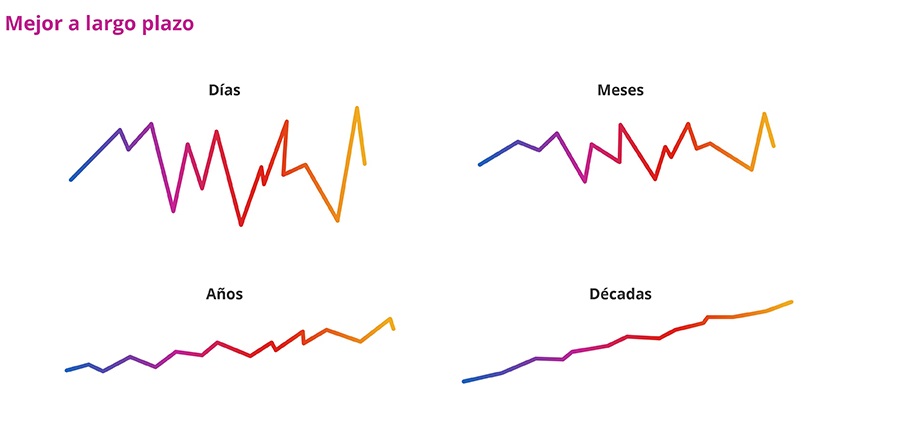

En el mundo de la inversión no hay leyes fijas. Pero atendiendo a las características de cada clase de activo y a su comportamiento histórico en las últimas décadas, se puede concluir que la renta variable (la bolsa) es el activo más rentable en el largo plazo, mientras que en el corto es uno de los que más riesgo implican.

De hecho, según un estudio elaborado por Credit Suisse en el que analiza el comportamiento de los distintos tipos de activo desde 1900 hasta nuestros días, la renta variable bate a los bonos y al efectivo. Si se tiene en cuenta la rentabilidad real (es decir, descontado el efecto de la inflación), la bolsa ha ofrecido un retorno anualizado del 5,3%, frente al 2,1% de los bonos y el 0,8% de la liquidez a nivel global.

Es cierto que en el corto plazo suele experimentar oscilaciones más fuertes, pero a medida que ampliamos el plazo temporal, la volatilidad tiende a atenuarse y la tendencia se muestra claramente alcista.

En definitiva, si buscas rentabilidad y dispones del tiempo suficiente, la renta variable puede ser una opción muy interesante. Máxime con las ventajas que supone el interés compuesto. Pero siempre debes ser consciente de cómo se comporta este tipo de activo y de que para sacarle todo el jugo es imprescindible mirar al largo plazo.

Las emociones, malas consejeras

Es posible que tengas la teoría clara, pero que aun así, cuando los mercados atraviesan un bache importante, te eches a temblar y te sientas tentado de vender antes de tiempo para frenar las caídas. Tranquilo porque ese sentimiento es muy común. Muchos inversores ceden a la tentación y deshacen posiciones antes de tiempo. No obstante, antes de darle al botón de “vender” debes analizar si tu decisión está basada en un criterio racional –¿han cambiado tus objetivos financieros? ¿Hay alguna razón objetiva que te induzca a cambiar de estrategia?- o simplemente te estás dejando llevar por el miedo.

En ese caso, ten cuenta que te puede salir el tiro por la culata, ya que si deshaces posiciones por miedo a agravar las pérdidas, es muy posible que también te pierdas el rebote de los mercados. Y como indican varios estudios, intentar acertar con el mejor momento de entrada y salida del mercado (market timing) no suele salir bien. En palabras del magnate inversor Peter Lynch, “se ha perdido más dinero intentando prever las correcciones y protegiéndose frente a ellas, que sufriéndolas realmente”.

Ojo con seguir las modas

Otro error muy común entre los inversores es dejarse seducir por la inversión del momento, ya sea el fondo estrella que te recomienda tu mejor amigo, la compañía que está a punto de despegar en bolsa o la criptomoneda con más tirón. Ahora bien, invertir en algo basándose exclusivamente en el buen comportamiento que ha tenido en el pasado, lo que se denomina invertir con el retrovisor, suele ser una fuente de disgustos. Y es que una cosa es que un activo o un producto financiero lo haya hecho bien en el pasado y otra muy distinta que lo vaya a hacer bien en el futuro. De este modo, los inversores tienden a entrar en esa inversión sin valorar adecuadamente los riesgos que implica. Tampoco analizan si hay razones fundamentadas que indiquen que ese activo va a seguir subiendo. “La razón más tonta del mundo para comprar una acción es porque está subiendo”, asegura Warren Buffett, el multimillonario gurú financiero.

El problema es que si ese producto defrauda nuestras expectativas (lo que es probable, ya que a menudo entramos cuando está de moda, y por tanto, demasiado caro o incluso a precio de burbuja), vendemos a la primera de cambio. Y es que las razones que nos llevaron a él fueron equivocadas. No teníamos un verdadero criterio para confiar en su potencial futuro, ni paciencia para esperar los resultados.

La importancia del horizonte temporal

La primera pregunta que debes plantearte antes de invertir es para qué lo estás haciendo: tu jubilación, la compra de un coche, la entrada de una casa… Tu objetivo financiero será el que determine el horizonte temporal en el que necesitarás recuperar el dinero. Y de este factor, junto con tu nivel de tolerancia al riesgo, se derivará el plazo de tu inversión. Por tanto, si has hecho los deberes y tienes claro cuál es tu horizonte temporal, lo ideal es dejar que tu dinero trabaje para ti con las menores interrupciones posibles.

Por ejemplo, si inviertes de cara a tu jubilación y para ello aún faltan 25 años es probable que la renta variable tenga un peso importante en tu cartera. Si es así, debes ser consciente de que en esos 25 años la bolsa va a experimentar todo tipo de vaivenes, aunque confíes en que la tendencia de fondo sea alcista. Por tanto, cuando lleguen las turbulencias debes recordar cuál es tu horizonte temporal y las razones que te han llevado a posicionarte en esa clase de activo. De lo contrario, corres el riesgo, como decíamos antes, de salir en el peor momento y volver a entrar cuando es demasiado tarde. Ahora bien, ¿cómo evitar caer en esa tentación? Warren Buffett propone una receta muy sencilla: “no estés demasiado pendiente de los mercados”.